外匯天眼:美債收益率會壓垮牛市嗎?

最近因為美債收益率上升,包括中國、美國在內的全球市場出現了一波調整。雖然只是一個美債收益率,但它是全球各類資產的“定價器”,所以這事情關係到我們每個人的錢包。我想在這裏深度聊一聊美國國債收益率對市場的影響,結論和大多數人想像的並不完全相同。

我們先瞭解一下十年期美債的意義,十年期國債收益率是一個國家無風險利率的重要參考指標,美聯儲作為世界其他央行眼中的央行,所以美國十年期國債收益率被視為全球資產價格的定價器。通過國債的收益率,我們也可以給十年期美債估值,比如美債收益率2%,那麼它的倒數(50倍)就是十年期美債的估值。目前十年期美債收益率大約在1.4%,所以估值就是1.4%的倒數,即71倍。

投資者可以在自己的投資組合中靈活選擇各期限的美債ETF,比如最長期的TLT代表20年及以上的美債組合,由於其對應期限是最長的,所以投資者持有期間可以得到的利息也是最多的,按目前的價格大約是1.9%。TLT以其和股票大體相反的短期波動,常常被投資者作為權益類資產的對沖標的。比如你回測QQQ和TLT各50%在過去十五年的表現,會發現淨值曲線極為漂亮,這就是風險對沖的意義所在。所以投資者(尤其是比較大的機構投資者)所作的決策,說簡單一點無非就是在股票、債券、商品之間找到對應不同階段合適的比例。當你持有國債就可以獲得豐厚利息收益的時候,自然就不願意冒更多風險去投資股票。所以理論上看國債收益率越高,股市的估值就越受到打壓。

繼續談國債的估值,十年期美債現在的估值是71倍(收益率1.4%),而標普500是39倍,十年期美債依然比標普500貴很多,而且在2021年這個復蘇階段,標普500成分股的盈利將會有很大幅度的增長(其實復蘇從2020年四季度就開始了,這個季度有82%的標普500成分股利潤超預期)。如今全球疫苗接種步步為營,疫情影響逐步減弱,此時用一個71倍估值且沒有成長性的國債和一個成長性預期很好估值39倍的股指放在你面前,你會選哪個?反正我選標普500。

當然,無風險收益率上升是會對股市造成打擊,但不是在這個階段,而一般是在加息週期的尾部出現,2018年的第四季度就是典型。當時美聯儲自2015年底開始連續加息了9次,其中最後的4次是2018年內進行的,美國經濟的動能也開始變弱,市場在2018年的最後三個月時間裏跌了快20%,幾乎進入熊市,但當時不僅僅是利率上升導致的調整,中美貿易摩擦這個更大的外力在打壓美國市場,當時確實是中美貿易摩擦風險最大、不確定性最強的時刻,這才讓美股經歷了一波長達一個季度的調整。

現在的情況是,美債收益率仍然在歷史上比較低的位置,股票市場估值相對無風險收益率來說到底有沒有高估都是個問題,納指100目前38倍的估值,和2000年時上百倍的科網泡沫完全不是一個概念,那時估值上天,大多數公司商業模式還不成熟,但今天他們全都擁有可怕的盈利能力,可以靠自身成長消化估值。退一步講,即使存在高估,僅僅因為市場估值稍高一些是不太可能導致次貸危機和新冠熔斷那種級別的暴跌的,要出現那種級別的硬著陸,必須要有像雷曼兄弟破產、疫情恐慌加劇這種超強的外力壓下去才行。

再看美股和美債,美股市場的暴跌反而集中出現在大幅降息的階段,比如2008年、又比如2020年2月-3月,因為這種降息意味著經濟已經出了大問題,這種時候市場往往比較恐慌,考慮的只有避險,幾乎不會去做估值對比。

就以2020年熔斷期間美國股市為例,3月23日是那一輪暴跌最絕望的時刻,當時標普500的市盈率跌到只有16.3倍,而十年期美債收益率在美聯儲超級寬鬆之後跌到只有0.76%(132倍),這樣看國債根本沒有半點性價比,但為什麼當時市場還會跑出這種極端情況呢?因為在當時全球經濟剛剛因為疫情而開始衰退,而且預期下一步會非常糟糕,所以資金的風險厭惡程度很高,都追求確定性高的回報,而美國國債就是典型的零風險資產,站在那個時候看:美債雖然收益率只有0.76%,但一定可以給你還本付息;但標普500的市盈率雖然當時只有16.3倍,但沒人知道在未來一年會虧損到什麼程度。這就是在經濟糟糕的背景下,國債收益率再低也有人願意買的原因。

但只要大方向一變,整個投資的邏輯也會全部發生改變。比如我預期未來一段時間經濟會不錯,上市公司業績會大幅增長,那麼國債哪怕比股票便宜,我還是會選擇股票,因為它有成長性,而國債的派息是固定的。

得益於人類科學技術和生產力的不斷發展,經濟增長的時間段遠遠長過衰退期,所以巴菲特也不止一次地反復強調:長期看股票回報會比國債高。市場利率的上升說明經濟存在過熱的可能。

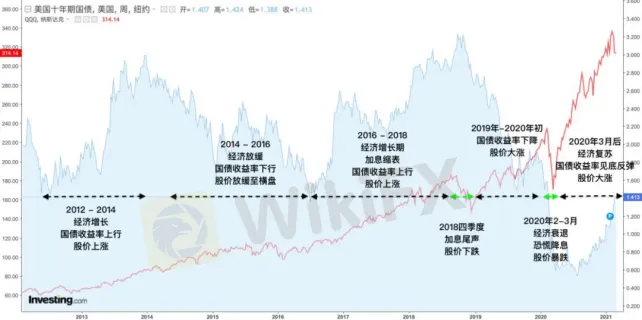

拋開立場,我們看一下市場的歷史走勢可以更好地看清有關美債收益率的一切,下麵這張圖展示的是十年期美債和納斯達克100ETF(QQQ)的走勢圖(2012-2021),藍色為十年期美債收益率(對應右軸),紅色線是QQQ價格,對應左軸,標注是由我寫上去的。

在圖中,美債收益率和股市的反向關係並不多:

2012年至2014年美債收益率大幅上升,同期美股大幅上漲;

2014年到2016年,美債收益率下降,但美股開始失去動能;

到了2016-2018年,美國進入加息和縮表階段,股市反而大幅上漲;

到了2018年四季度,加息週期進入尾聲,股市出現下跌;

到了2019年,美債收益率下降,美股上漲,這也是過去近十年時間裏唯一一段美債收益率下降導致美股上漲的明確週期;

2020年2-3月,由於新冠疫情爆發,市場恐慌,美聯儲緊急大幅降息,美債收益率也應聲大降,但此時股市沒有上漲,而是急跌。

由此可見,美債收益率並不能決定市場怎麼走,金融市場也不存在某個單一的指標可以對市場做出命令。市場是一個複雜的系統,我們需要考察的東西實在太多了。

除了經濟方向之外,我們要搞清楚因果關係,現在大宗商品價格上漲帶來的通脹預期、以及其回饋到美債收益率上的數字,都表示現在經濟在快速好轉,美聯儲主席鮑威爾說2021年美國GDP可能會增長6%,想像一下,在美國這樣一個21萬億美元體量的發達經濟體一年增長6%是什麼概念,在這種情況下讓美股暴跌,難度又會有多大。我們回顧美股過去的走勢,沒有哪一次是因為利率剛開始上升而搞崩的,而且美聯儲的操作一直在進步,對市場的態度越來越曖昧。比如承諾2023年前不加息、比如新的區間通脹的計算方法,背後其實都是避免對市場帶來太大刺激。

我認為我們不需要對市場的調整太擔心,不需要對美債收益率上升太敏感,反而應該抓住下跌的機會買入優質資產。對於大多數普通投資者而言,一個常見的心態是:漲的時候怕接盤,跌的時候怕崩盤,回頭又抱怨市場沒有給自己機會。

但事實上,市場時刻都在給你機會,只看你如何把握而已。今天我們聊美債和美股的關係,對於中國那些優質核心資產也有一定借鑒。一家好公司、一個好資產,長期來看不會因為利率短期波動而產生實質性改變。以微軟和茅臺為例,這些護城河極深、成長確定性極強的公司,平均一年淨利潤增長25%,就意味著只要股價不漲,一年下來估值會打八折。對於優質資產來說,上漲不值得高興,下跌才真值得高興,因為這種機會沒有太多。

關注我時間稍微長一點的朋友都知道,無論是中國市場還是美國市場,我都是一個樂觀者和長線多軍,並且一直知行合一看多做多。我對於2021年是樂觀的,有別於2020年全球大水漫灌,2021年世界經濟將迎來實實在在的強勁復蘇,而且由於2020年的基數較小,2021年的增長會很強勁,中國經濟增長可能近10%,美國經濟增長也可能接近6%。在這樣的背景下,無數優質企業也有望得到幾年來最漂亮的財報,並且由這些業績繼續驅動股價上漲,因此我們應該把關注的重點放到最根本的業績上來,擁抱那些估值合理、而且增長確定性強的好公司。