外匯天眼:從虧損50%轉為年盈利67%!

20歲的時候,我看的第一本投資書籍是《巴菲特學》。這本書介紹了全世界最有錢的投資者巴菲特如何進行投資。僅簡單選擇一些潛力股並長期持有,巴菲特就變成了超級大富翁。我為這件事著迷了。誰還不會選股了呢?!

於是,讀完了這本書,我就存了這個心思。我開始琢磨自己要做些什麼才能成為一個好的投資者。我讀了很多關於價值投資和基本分析的文章,發現作者總是會重複提到下麵這3點:

· 確定公司的資產超過負債

· 確定營收、淨收入和現金流每年都在增長

· 確定公司有發展潛力

看看,這就是成功投資的秘密!

最初的投資者

在知識武裝後,我準備好入市大幹一番。我買的第一只股票是在2009年,是一家叫勝科海事(Sembcorp Marine),因為看好它穩固的公司基礎,加上當時經濟正在復蘇中。我以3.28美元的價格買入,想要等到價格翻倍的時候再賣出。

5天後,我在3.08美元賣出所持股票了。我仔細做了反省,覺得完全是自己的情緒影響,導致草率做了這樣的行動。還沒到放棄的時候,而且看著市場正在上漲,我知道自己還有機會。

雄赳赳氣昂昂,我又做了大量的調研,最後買入了好幾只股票,包括Noble集團、Keppel Land還有勝科海事,買這些股票就花掉了20,000美元。

2個月裏,我的錢就只剩下了10,000美元。但是我的偶像是巴菲特啊,他可是持股時間能長達幾十年的人,所以我也要在今後的30年裏繼續持有這些股票才行。

我覺得自己特別有氣勢,像冠軍一樣在玲琅滿目的股票裏挑揀。甚至我的經紀人都評論說我買的股票都在漲。

但是2周後,我的10,000美元也化成了煙雲飄走了。因為正巧趕上了歐貸危機……

我真是個傻子,到底在想什麼呢!?一段時間裏我的腦子裏都是這段時間來的所作所為,這種痛苦真的是夠了。

再過一陣子平靜下來,我開始考慮,自己到底做錯了什麼。想了很多,我意識到問題出在我沒有退場計畫。於是我開始在網上搜索“止損”、“入場”、“出場”這些關鍵字。然後,我就發現了外匯交易。

轉變為交易者

就這樣,我在投資慘敗之後,發現也許外匯交易更適合我。這些指標啊圖表啊立馬就吸引了我的眼睛,這些比股票投資的各種數字和財務報表更有趣。

隨著時間,我越來越對交易產生興趣,也熱情非常,一天能有10多個小時待在電腦前研究交易。一切都變得有意義,交易看起來也沒有很難。我發現最需要的是2樣:

· 交易策略

· 風險管理

這些都在各種論壇上能找到,而且是免費的。股票投資都是以“年”為單位,而外匯買賣就在分分鐘之間!錢原來可以來的這麼容易,我只需要點一點滑鼠就好了。——這就是我那時候膚淺的想法……

開始交易

我找到各種網站上有關的東西,特別是一些策略和新手培訓的知識。尤其是那些跟隨者和使用者很多的網站,我覺得應該是可信的。

· 布林線

我的第一種交易策略是利用布林線來買低賣高。但是真正的交易和老師講課完全是2個概念。比如老師的圖是這樣的:

我當時沒有意識到這是事後準備好的盈利的圖。真正的交易並非如此顯而易見。6個月後,我虧損很多。我覺得這樣下去不行,於是開始尋找其他策略。

· 價格走勢交易

我覺得自己虧損的原因,是指標的滯後性。於是我開始分析價格本身。網路上對於價格走勢交易的搜索結果有很多,教你“識別支撐位和阻力位”、“設置止損”、“風險回報比率”等等。一個事後的走勢圖如下:

· 諧波模式

作為一個充滿野心的交易新手,我自然還要盡可能的多掌握不止一種策略了。於是,我又開始研究諧波模式交易策略。花了6個月的時間我才弄明白這種策略,但是當時我以為,越複雜的策略就越有用。

本質上,諧波模式是利用斐波那契比率和擴展來識別獲利機會,它還有很多種不同的衍生模式。它反映在圖表上確實很漂亮的,但是我的目的是賺錢,而不是畫模型。

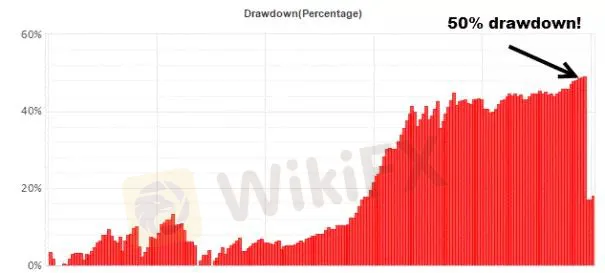

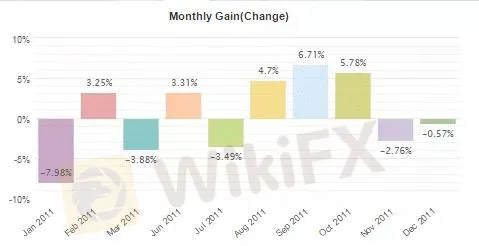

數字不會說謊。事實是,儘管學會了很多種交易策略,我依然是虧損的交易者:

也許大多數交易者到這時候也就放棄了。但是我如此固執,仍然相信每一天我都會進步。於此同時,我也從大學畢業了。看來那句話是對的,越是學歷高的人,越不容易成為盈利的交易者。

自我反省

畢業時,我就知道,接下來要走的路只有一條:自營交易。

在一次面試中,一個考官說了一段話令我醍醐灌頂:“如果你的策略連續1年都沒有帶來盈利,那你最好換一個策略。”如果它沒有用,堅持下去還有什麼意義。

我留在這家自營交易公司,主要做期貨市場剝頭皮交易。6個月下來我就知道這並不適合我,因為我無法適應剝頭皮的心理。但是我依然在這個工作上做了4年,試的很多策略都沒有奏效。看來,我必須要做一些改變了。

儘管嘗試了很多策略,沒有一種看起來有用,但是深藏在這些事實背後的教訓,卻是非常寶貴的:

1.指標:其滯後性導致很難用來辨別入場位,但是卻可以用來識別支撐位和阻力位,並衡量市場的波動。

2.價格走勢交易:我最大問題是總在等待,等待價格達到目標位,然後形成回調模式。其實,你大可以用這種交易方法分析波動性、蠟燭圖,並感受市場強弱。

3.諧波模式:問題之一就是畫圖很主觀。它其實可以用來建立好的風險回報比率。

交易事業的轉捩點

有句話說得好:沒有失敗,只有回饋。

這4年的時間,我越來越認清自己和交易,也知道哪種類型的策略適合我的個性。比如:

· 我適合趨勢市場

· 我更傾向於一個系統交易者

· 我可以接受大部分時間的交易決定是錯誤的

· 我很有耐性,也很有原則

隨後,我就找到了現在的“伴侶”——順勢交易。做好順勢交易,我發現了5個重要的點:

· 趨勢交易者不判斷市場走勢

· 趨勢交易者的盈利率較低

· 趨勢交易者沒有具體盈利目標

· 趨勢交易者可以交易所有市場

· 趨勢交易者買高賣低

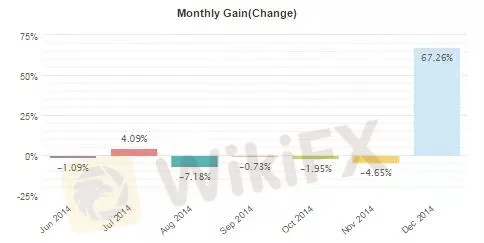

只花了6個月,我的盈利就填平了以往的虧損,甚至還有多:

帳戶資金一天天在增加,我知道這一定不是最後的結局。對我來說,這還只是交易生涯的開始。

如果你還在掙扎中,我想說,一切皆有可為。這條路的困難很多,障礙很大,但是你不要忽視自身的強大,原則和風險管理就是你最好的武器。