外匯天眼:如何把握交易離場時機?

在計畫進行的交易時,我們通常會傾向於將重點放在進場點上。換句話說,我們總是會尋找進入市場以獲得最大利潤的最佳時機。但是,但是退出確是您獲利或虧損的實際水準。

在正確的時間退出可以有多種目的,包括:優化利潤,最小化損失以及管理交易時間。

很多人失敗的原因之一,不是因為他們分析不夠好或擁有低劣的進入準則,而是因為他們的交易方法中並不存在退出準則。

今天,我們將介紹外匯退出策略的一些相關知識,並學習如何選擇適合您需求和能力的正確退出策略。

制定外匯退出策略:需要考慮的一些因素

退出在很大程度上取決於你持有的時間,即交易持續的時間。您可能知道有很多類型的交易者,比如日內交易者會在開倉後幾分鐘內關閉倉位,而頭寸交易者將等待至少幾天。

交易風格並不能定義退出的確切時刻,以下幾種方法可以得出一種適用於幾乎所有策略的退出方式。根據我們的觀察,我們將它們分為兩類:最常見的外匯退出策略和最有效的外匯退出策略。

常見的外匯退出策略方法

使用支撐阻力位

支撐位和阻力位是圖表上的虛擬的限制,將價格限制在其範圍之內。支撐位於圖表運 動下方,旨在定義一個價格點,該價格將在下跌之後反彈。阻力位在圖表頂部,達到此限制後,價格可能會回落。

首先,交易者將通過比較大量圖表找到一個最佳的位置來下達止損訂單,然後使用預先計算的風險回報率確定止損/限價。

例如,如果止損位於距入場位置50點的下方,而風險回報率是1:2,則可以將止損放置在其上方100個點。

基於移動平均線的追蹤止損

這種方法需要交易者更直接的注意,因為它包括根據移動平均線設置多個止損。

這種外匯退出策略建立在一個理論上,即一旦價格越過M A線,就表明趨勢發生了變化,這將是一個很好的退出點。進一步的計算,根據風險回報率設置止損,並隨著平均線的變化不斷添加新的止損。

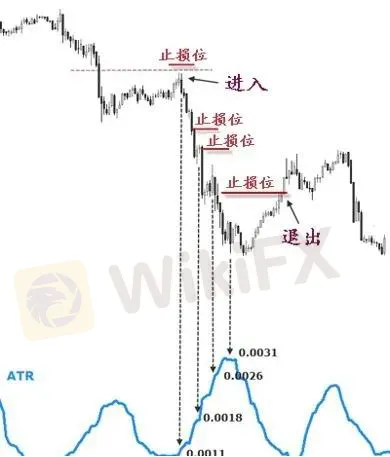

基於波動率的策略

通過使用諸如平均真實波動範圍(Average True Range,ATR)之類的波動指標,交易者可以瞭解所選時間段內價格波動的情況,並基於此使用自動預設的點退出交易。如果您偏愛設定止損,跟蹤止損水準,或基於變化性來設定目標的話。

在此策略中,止損設置為100%ATR的點值。下圖顯示,在ATR值為0.0011時建立了空頭頭寸。

止損點因此設於進入蠟燭圖高點上方11點,目標點是低於進場價格的11點。如果匯率達到目標,您可以平倉開立的頭寸或部分平倉。剩下的可以通過位於近期擺動高點的ATR值來追蹤。

外匯交易的3種最佳退出策略

我們已經簡要介紹了最常用的交易退出策略,並且您可能已經發現,它們並不像看起來那樣複雜。現在,我們將重點關注外匯交易中最佳的退出策略。

價格行動通道退出策略

價格操作通道通常用於確定趨勢的強度和動量,並允許交易者在從該趨勢中獲得最大收益。

“通道”一詞來源於通道的外觀,使用多個條形圖的最高價和最低價形成通道,分別為多頭和空頭頭寸設置退出策略。其同樣也是最常見的進入策略,即突破這些相同點後入場交易。

為了建立通道,分別設置上下兩個移動平均線,平滑參數,高/低價格等。持倉交易,直到相反通道另一側的柱線關閉為止。

通道退出的執行非常簡單。假設我們決定在一個多頭交易中使用20日的通道退出。在交易的每一天,我們應該確定過去20天的最低低價,並將我們的退出定位在該點上。很多交易者可能基於偏好而將止損定位在比實際低價更近的幾點或更遠。

當價格朝交易方向運 動,過去20天的最低價持續上升,這樣“跟蹤”才能持續交易,並可以保護一些已得利潤。

請注意的一個很重要的點,通道止損只朝交易方向運 動。當價格通過過去20天的最低低價而回落,那麼交易可以通過一個賣出止損命令來退出。

一個更長的通道長度通常在長期趨勢跟蹤策略中更有效,而較短通道通常會在較短趨勢中獲利更多。

通常來說,長期趨勢跟隨策略的跟蹤退出設置是過去20天或更多天的最低低點或最高高點;中期策略設置為5到20天;而短期策略設置為1到5天。但是我們建議在選用這些退出機制之前,請選擇您喜好的貨幣對來測試這些參數。

波那契擴展退出策略

斐波那契指標是最有效的技術分析工具之一,再次證明了外匯不是運氣而是數學。通過斐波那契數列方法計算出的一組比率幾乎總是保證趨勢反轉,並且可以用作退出點。

其中一些數值為:123.6%,138.2%,161.8%,261.8%和361.8%,您可以使用特別設計的繪圖工具在圖表上進行指示,並使用數值與價格走勢之間的交叉點作為退出點。

在高度流通性外匯市場,交易者用斐波那契比率來確定技術水準,這成為了管理敞口頭寸的有效止損水平線。

斐波那契水平線和軸點的結合非常強大。當這兩個指標一致時,專業的交易者將會特別關注它們,匯率將很明確的捕捉到這些水平線。

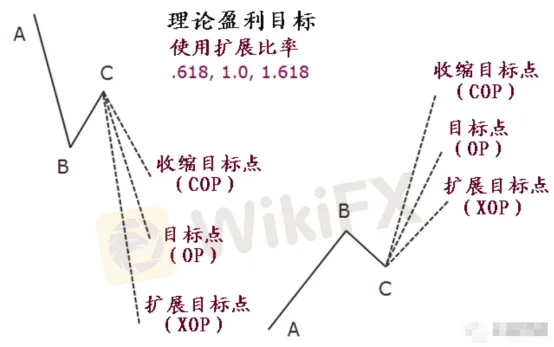

為了簡化斐波那契回撤和延伸,我們通常使用0.618,1.0和1.618,並忽視從該序列中產生的其他數字。

舉例,我們用3個簡單的等式來建立邏輯盈利目標,A,B和C(圖一)是市場運 動中的具體點。第一個目標是“收縮目標點(contracted objective point,COP)”。使用的是斐波那契比率0.618:

COP = O.618 X(B – A)+ C

第二個目標為“目標點(objective point,COP)”,使用的是斐波那契比率1.0:

OP = B – A + C

第三個目標為“擴大目標點(expanded objective point,XOP)”,使用的是斐波那契比率1.618:

XOP = 1.618 X(B – A)+ C

建議計算這些任何來自ABC市場擺蕩的“理論盈利目標”,不管推力是向上還是向下。您可能選擇在目標水準上獲取全盤利潤後退出,或者也可以在每個目標位置上“剝離”頭寸大小。

觸及前一天的高價或低價時退出

價格運 動背後的主要因素是交易者的心理。交易者傾向於按照大多數人對市場中的某些情況做出反應。這樣,離場點位於前一天的高點附近(略低於其高點)是獲利交易的最佳解決方案之一。

任何交易退出策略最重要的結果是,退出點應與進場點一樣精心計畫和準備。畢竟,退出就是您可以看到交易成果的地方。您需要記住的是,一旦您觸碰了指令按鈕,任何事情都可以發生。