外匯天眼:美國股災“一舉成名”/“波浪理

拉爾夫·尼爾森·艾略特:波浪理論的創始人。同時也是《咖啡館與自助餐館之管理》和《拉丁美洲之未來》兩本書的作者。這些新書使得艾略特聲名大噪。

1929年艾略特因身體變故,不得不進入醫院療養。雖然已進入58歲的中高齡,但因為天生以來所具有豐富的冒險精神及行動力,使艾略特一點也不想因為疾病而退休。於是,便一頭栽入了證券市場投資行為的研究之中。

在醫院療養的過程中,艾略特收集了75年美國證券市場指數的資料,除了年線、月線、日線外,甚至是半小時線都加以詳細研究。1934年艾略特終於發現到, 在混沌的市場行為中,價格是以不同層次構成,並以波浪的型態,有規律的方式向前推進。

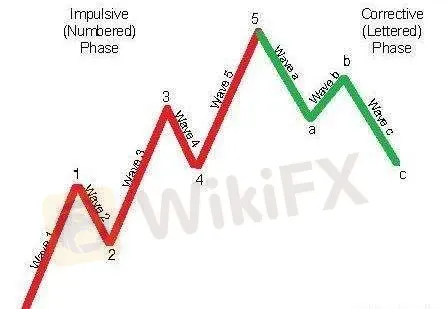

艾略特波浪理論是股票技術分析的一種理論。認為市場走勢不斷重複一種模式,每一週期由5個上升浪和3個下跌浪組成。

這個理論的前提是:價格隨主趨勢而行時,依五波的順序波動,逆主趨勢而行時,則依三波的順序波動。

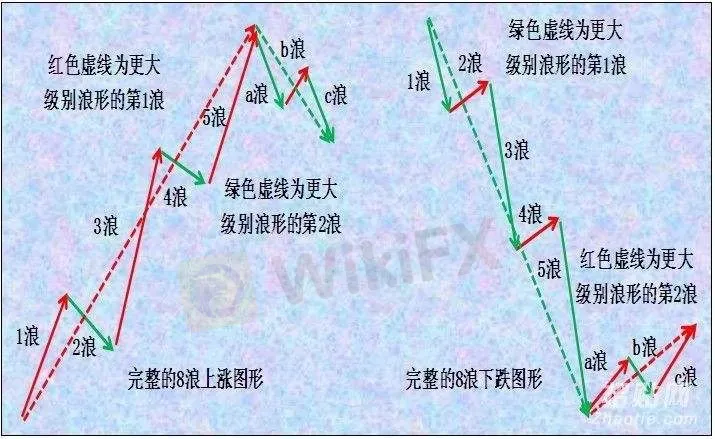

關於波浪理論的浪中浪,大浪有中浪,中浪有小浪,小浪還有超小浪,這個現象則是由投資人的群眾心理所造成。

同年,艾略特與股市分析師查爾斯·柯林斯通信,而柯林斯也對艾略特的理論非常欣賞。當時的美國股市是從1929年高點跌到1934年低點之後,重新啟動行情,但在1935年第1季跌破了1934年的低點,此時,所有投資人及經濟學家都驚慌失措,認為美國股市陷入前所未有的困境之中。就在跌勢的最後一天,查爾斯接到來自艾略特的電報,語氣堅定的告訴查爾斯,跌勢不但已經結束了,而且還會走 一大波的多頭行情。而之後數個月行情只證明了一件事,就是艾略特是對的。

艾略特不僅一舉成名,查爾斯更為艾略特印製了名為「波浪理論」的小冊子。至此,艾略特就在一些投資期刊發表有關波浪理論的文章,並在1946年出版第2本波浪理論的專書《自然法則》 。

投資者對於波浪理論並不陌生,波浪理論是其實是一種投資者行為分析方式,投資者的行為導致價格呈波浪式運動。大衛·雷德曼的逆向投資策略也是基於行為金融。這兩種理論最大的區別就在於波浪理論是以價格波動為基礎,而逆向投資策略是以股票價值為基礎。因此,行為金融可以融合與價值投資也同樣適用於技術投資。

波浪理论的基本特点

價格指數的上升和下跌將會交替進行。

推動浪和調整浪是價格波動兩個最基本型態,而推動浪(即與大市走向一致的波浪)可以再分割成五個小浪,一般用第1浪、第2浪、第3浪、第4浪、第5浪來表示,調整浪也可以劃分成三個小浪,通常用A浪、B浪、C浪表示。

在上述八個波浪(五上三落)完畢之後,一個迴圈即告完成,走勢將進入下一個八波浪迴圈。

時間的長短不會改變波浪的形態,因為市場仍會依照其基本型態發展。波浪可以拉長,也可以縮細,但其基本型態永恆不變。

波浪理論可以用一句話來概括:即“八浪迴圈”。

波浪理论的基本要素

一個完整的迴圈包括八個波浪,五上三落。

波浪可合併為高一級的浪,亦可以再分割為低一級的小浪。

跟隨主流行走的波浪可以分割為低一級的五個小浪。

1、3、5三個波浪中,第3浪不可以是最短的一個波浪。

假如三個推動浪中的任何一個浪成為延伸浪,其餘兩個波浪的運行時間及幅度會趨一致。

調整浪通常以三個浪的形態運行。

黃金分割率理論奇異數字組合是波浪理論的數據基礎。

經常遇見的回吐比率為0.382、0.5及0.618。

第四浪的底不可以低於第一浪的頂。

艾略特波段理論包括三部分:型態、比率及時間,其重要性以排行先後為序。

艾略特波段理論主要反映群眾心理。越多人參與的市場,其準確性越高。

波浪理论的关键部分

投資者應瞭解,艾略特的波浪理論其關鍵主要包括三個部分:

第一為波浪的形態

第二為浪與浪之間的比例關係

第三作為浪間的時間間距

而這三者之間,浪的形態最為重要。

波浪的形態是艾略特波浪理論的立論基礎,所以數浪的正確與否,對成功運用波浪理論進行投資時機的掌握至關重要。波浪理論並不是獨立存在的,他與道氏理論、技術分析、經濟基本面分析、以及與新聞價值都有一些神奇的相關聯的關係。

眾多投資人士稱:道氏理論告訴人們何謂大海,而波浪理論指導你如何在大海上衝浪。

波浪理论的三个原则

1.修正波縱深原則

用來衡量修正波回撤幅度,通常修正波會達到小一級別4浪低點附近。在強勢行情中,只創新高不創新低,此時的小一級別4浪低點會是一個很好的支撐位,可以借此跟進止損。

2.黃金分割原則

即波動比率呈現黃金分割比率,例如:3浪為1浪的1.618、2.618…;2浪回調為1浪0.382、0.5、0.618;4浪回調為3浪的0.382、0.5;5浪為1~3浪的0.618。在時間上同樣呈現此原則。

黃金比例既可以幫我們實現很好的進場,又可以實現很好的出場,如果你能與市場融為一體,這些神秘的黃金數字會成為你的終身伴侶。1.618可以反過來加以確定眼前的3浪是否是真正的3浪,如果3浪連1浪的1.618都到不了,那它多半不是3浪。如果你能判斷市場要出現延長的大行情,那麼市場通常會到前面一浪的2.618倍位置上,給予了一個非常好的參考目標。

在趨勢初期,回撤幅度多為0.618,如果回撤以平臺形進行,則多為0.5;在趨勢中期,當趨勢逐漸明顯時,市場回撤0.618的概率開始下降,而是期待偏向於0.5的回調位。

3.交替原則

即簡單與複雜、上升與下跌、推動與調整、規則與不規則。修正波呈現交替現象:

如2浪為鋸齒,則4浪可能為平臺型或三角形等,反之亦然;在時間上也存在此現象,2浪急劇回調,則4浪可能長時間複雜調整,反之亦然;複雜程度上,2浪簡單,則4浪複雜,反之亦然。若第2浪為“複式”,則第4浪便可能為“單式”。

小的調整匹配著小的推動,中等調整也預示著中等的驅動,大的調整則是在蓄積一波大幅的推動行情,眼前是一個小級別的調整則做好小推動的操作打算,眼前是一個大級別的調整則做好大推動的操作計畫。

如果2浪出現了簡單性調整,則4浪多以複雜的調整,如果2浪調整的時間很短,基本可以判斷4浪調整的時間不會很短,可以用已知的去預知即將到來的,從而提高了操作勝算。如果2浪走出了很規則的形態,要注意4浪可以走出不太規則的形態。

被质疑的波浪理论

1.波浪理論家對現象的看法並不統一。每一個波浪理論家,包括艾略特本人,很多時都會受一個問題的困擾,就是一個浪是否已經完成而開始了另外一個浪呢?有時甲看是第一浪,乙看是第二浪。差之毫釐,失之千裏,主觀意願太強。

2.甚至怎樣才算是一個完整的浪,也無明確定義,在交易市場的升跌次數絕大多數不按五升三跌這個機械模式出現。但波浪理論家卻曲解說有些升跌不應該計算入浪裏面。數浪完全是隨意主觀。

3.波浪理論有所謂伸展浪,有時五個浪可以伸展成九個浪。但在什麼時候或者在什麼準則之下波浪可以伸展呢?艾略特卻沒有明言,使數浪這回事變成各自啟發,自己去想。

4.波浪理論的浪中有浪,可以無限伸延,亦即是升市時可以無限上升,都是在上升浪之中,一個巨型浪,一百幾十年都可以。下跌浪也可以跌到無影無蹤都仍然是在下跌浪,只要是升勢未完就仍然是上升浪,跌勢未完就仍然在下跌浪。這樣的理論有什麼作用?能否推測浪頂浪底的運行時間甚屬可疑,等於純粹猜測。