外匯天眼:常見逆勢交易策略的分類

逆勢交易的目標是在行情上漲時,在高點賣出。在行情下跌時,在低點買進。賺取小波動的小獲利。

因為市場總是存在小波動,所以逆勢策略有更多的機會交易,而反過來說,交易次數過多也是需注意的缺點,它必須付出更多的交易成本。相對於順勢或趨勢交易,它應有更高的勝率及更嚴謹的停損條件。以下記錄常見的逆勢指標,可以分為五類:價格指標型,區間、通道、價格帶狀型,技術指標型,K線形態型,長短區間相對價格型。

一、價格指標型

以近日的市場價格計算出當日的支撐壓力點位,當行情下跌遇到支撐點進行買進,在壓力點進行賣出,例如CDP、PivotPoint。

CDP逆勢操作系統,先求出昨日行情的CDP值(即均價):

CDP = (開盤價+ 最高價+ 最低價+ 收盤價)/4

再分別計算昨天行情的最高值(AH)、近高值(NH)、近低值(NL)及最低值(AL):

AH = CDP + (最高價 - 最低價)

NH= 2 * CDP - 最低價

NL = 2 * CDP- 最高價

AL = CDP - (最高價 - 最低價)

Pivot Point樞紐點= (最高價+ 最低價+ 收盤價) /3

多頭進場點 = (2 * Pivot) – 最低價

空頭進場點= (2 * Pivot) – 最高價

多頭出場點= Pivot – (最高價– 最低價)

空頭出場點= Pivot + (最高價–最低價)

波段起漲點= (2 * Pivot) –2 * 最低價+ 最高價

波段起跌點= (2 * Pivot) – 2 * 最高價+最低價

二、區間、通道、價格帶狀型

這一類型可以從價格指標連結成一通道,但更多是可以平均多個價格得到較快反應的通道上下緣。例如布林通道、近日區間。

布林通道,「布林帶」是這樣定義的:

中軌= N-時間段的簡單移動平均線

上軌= 中軌+ K * N-時間段的標準偏差

下軌= 中軌- K * N-時間段的標準偏差

一般情況下,設定N=20 和K=2,這兩個數值也是在布林帶當中使用最多的。在日線圖裏,N=20其實就是「月均線」(MA20)。依照常態分佈規則,約有95% 的數值會分佈在距離平均值有正負2個標準差的範圍內。 (逆勢策略-Bollinger Band )

近日區間則是單純的以近期交易日的高低點區間作為壓力支撐所在,例如近三十日的高低點為8200和7700。

三、技術指標型

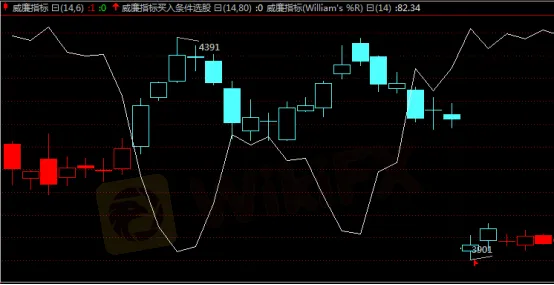

以技術指標計算市價超買超賣區,做為逆勢交易的依據,例如RSI,相對強弱指數;Williams %R,威廉指標;KD,隨機指標等。此類技術指標在網路上搜尋有非常多的討論,暫且不寫。

四、K線形態型

由此,可以清晰看到,技術交易系統只是交易系統的一個部分,而不是全部。當技術交易系統出現信號時期,並不是系統在做決策,實際上是人在綜合做出行為決策。一份好的交易系統,包含了心態、技術、要求、忍耐、控制等等。所以,交易系統是綜合分析系統,來解決在正確的時機、選擇正確對象、進行正確的行為的決策系統。

此類型是藉由判斷K線的形態來定義逆勢進場點。例如:

找出相對K線高點的連結,類似swingHigh、SwingLow的方法長K線逆勢;

三分K線急殺100點,作逆勢買進形態;

又如今日已殺三波,準備逆勢買進等。

此類形態有很多可以繼續研究的方法,但問題是有的並不容易在程式交易上實踐,需要把形態的定義清楚描述並轉化程式。

五、長短區間相對價格型

逆勢是在當下逆勢,但不是較長期間的逆勢,反而是順勢。例如一個多頭波段已有十天,其中一天發生下跌時,逆勢作多方。這個概念在現有的交易策略裏佔有一些比重。

要注意的是,以上指標都是在應用在市價上所計算的逆勢指標,並沒有去考慮市場是否適合這些逆勢指標,例如遇到某商品強多頭或強空頭的期間裏,用這些逆勢指標可能會非常容易造成虧損。

選擇適合逆勢策略的市場或時機,這是另外一個大主題。判斷趨勢盤或逆勢盤並不容易,但可以利用一些簡單的規則,避免在趨勢明顯或波動大的市場裏進行逆勢交易,例如波動率快速增加、近日振幅快速擴大、技術指標連續鈍化、交易量或未平倉量明顯放大,等等現象發生時,可能就不適合逆勢策略,應要減少逆勢交易。

回到逆勢指標的介紹,在應用上也並不局限在逆勢策略,例如KD可以作鈍化、布林通道可以作趨勢突破,每一項指標和應用都十分廣闊。

基本分析對於每個商品都有一個推算的目標價,與市價有差距就可進場作收斂的那方。只是基本分析的分析方法很複雜、變數也無法窮舉,進場之後需要多少時間才能等到收斂更是難估計。

所以我們還是採用技術面為主,我們沒有目標價,會進場作交易並認為可行是因為市場總是有小波動,希望能在小波動的高點賣出、低點買進,原則是這樣。你相信這個原則嗎?這個相不相信是會影響到往後操作的。

基本分析派相信市場會往他們推算的目標走,若不是,就調整推算方法。而技術分析派相信會抓住小波動,所以才做小波動的逆勢交易,如果抓不住,策略在虧損,你願意繼續相信抓的住它嗎?這邊是交易心理學該討論的部分,最終我們要明白、要相信自己做的交易到底為何而賺?為何而賠?